“新型储能行业的春天即将到来。”

类似的声音,早在十年前就有了。

但今年,新型储能行业的动静格外大——

国家能源局披露,截至2023年6月底,全国已建成投运新型储能项目累计装机规模超过1733万kW/3580万kWh,平均储能时长2.1小时。今年前6个月,新投运装机规模约863万kW/1772万kWh,相当于此前历年累计装机规模总和。

在2023年《财富》发布的中国上市公司500强排行榜中,有多达55家企业布局储能产业。根据预计,2025年新型储能产业规模有望突破万亿大关,到2030年将接近3万亿元。

储存积攒了多年的“能量”,到底能不能真正地“爆发”?新型储能行业,能不能成为下一个朝阳行业呢?

大型“充电宝”

想了解储能行业,就要从新能源行业开始说起。

我国新能源产业发展,已经获得了切实的成绩:今年上半年,全国风电光伏新增装机在1亿kW以上,累计装机约8.6亿kW,风电光伏发电量达7300亿kWh。

但新能源发电,比如风力发电、太阳能发电等,会因为天气、季节、位置等各种条件的不同,资源会出现不同时间尺度的波动或者间歇。因此,调度、消纳、储存能源,越发成为调节能源价格、避免过剩或者短缺必不可少的手段。

储能行业就是在这些问题的“倒逼”下出现的行业形态。低成本、大规模的储能系统,可以突破可再生能源即发即用的瓶颈。

中国工程院院士、中国矿业大学(北京)教授彭苏萍就将储能设施形象地比喻为一个“超级充电宝”。

实际上,“储能”并不是什么非常新奇的事物。

水坝,就是最典型的传统储能方式——电力系统处在低谷负荷时,用富余的电能将水抽到高处储存;在电力负荷高峰时段,则放水发电。

目前的电力系统中,蓄水储能依然是主流方式。截至2022年底,我国已投运的电力储能项目中,蓄水储能占比达77.6%。

但是,并不是所有的地方都适合建设电力水坝。例如,在风光资源富集的西北地区,水资源本就稀少,遑论专门建设用来储能的大坝;又如,近期热门的海上发电厂,更是与蓄水储能无缘。

因此,新型储能登上舞台,扮演起了越来越重要的角色。

截至2022年底,除去第一梯队的抽水蓄能,在中国新型储能技术中,锂离子电池储能技术占据主导地位,占比高达93.7%;压缩空气储能、液流电池、铅蓄电池、储热储冷等技术,单机也可达10MW-100MW,与锂离子电池储能共同位列第二梯队。第三梯队是钠离子电池、飞轮储能、超级电容器目前单机容量已达到兆瓦级,其中钠离子发展受关注最多。第四梯队是液态金属、金属离子电池、水系电池重力储能等新型储能技术。

值得注意的是,日前,世界最大液态空气储能项目在青海省格尔木市正式开工,这个项目采用的就是压缩空气储能技术,将电能以常压、低温、高密度的液化空气形式存储,储能功率为6万kW,储能电量为60万kWh。

配储之“困”

在当前国内大多数省市,配置储能是光伏电站并网的前提条件。

对于光伏电站持有方来说,在建设电站时,同步配置一定比例的储能设施,有助于解决光伏发电存在的不稳定问题,提高消纳能力,也为持有方提供更多运营模式的选择。

但是,如果不考虑市场情况,“一刀切”式地要求电站强配高比例储能,对于企业主体来说,反倒不划算。根据测算,按照100MW项目配置10%/2h储能系统的要求,每增加10%的储能比例,电站成本将增加约0.3元/W。

“配储”,一段时间内成了很多新能源企业不得不面对的“困境”。

一面是配储之苦,另一面却又可能是“弃风”“弃光”之痛。

根据招商证券2022年的一份报告,如果不附加储能,电网的风光消纳阈值在15%上下。如果风光渗透率由20%向上提升,将会造成系统净负荷的波动幅度、剧烈程度陡增。

电网稳定性造成的消纳能力弱化是新能源消纳的潜在制约因素,大规模储能配置成为新能源发电渗透率进一步提升的必然选择。通过为光伏电站配置一定比例的储能设施,不但能增强光伏发电的灵活性,也能保证电网运行的稳定性,降低电网调峰压力。

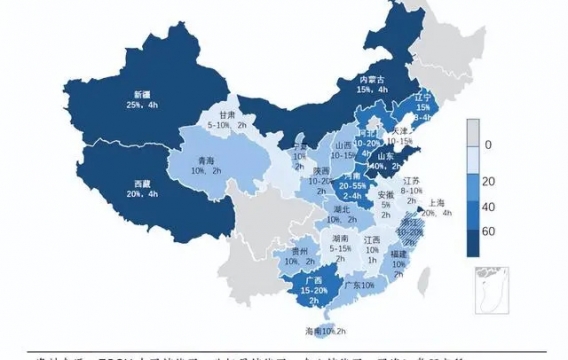

2021年各地颁布的文件中,对于光伏配储的比例要求大多在10%左右,连续储能时长为2小时,且要求配储的多为大型集中式电站,而对于工商业分布式光伏配储则基本以自愿、鼓励为主。但随着新能源项目加速上马,消纳压力增大,储能设施比例开始临近危险的界限。因此,原本自愿、鼓励配备的储能设施,从2022年开始逐渐变为强制要求。

为了帮助企业度过“阵痛期”,许多地区都从支持补贴、建设规范、商业运行等方面不断优化政策。

投资补贴方面,浙江诸暨规定按200元/kWh给予储能设施投资单位一次性补贴。重庆铜梁区提出对配建储能的新能源发电企业、电网侧独立储能电站,每年按照新型储能设备投资额的5%给予补贴,连续补贴4年。新疆、江苏、广东、安徽、湖南等地根据放电量对储能项目进行补贴,补贴标准在0.2-0.5元/kWh之间。其中,新疆、江苏还规定补贴的标准将逐年退坡。广东东莞、深圳,安徽合肥对同一项目的补贴设置了上限,最高不超过300万元。内蒙古则规定按放电量计算,设置补偿费用的上限为0.35元/kWh。浙江温州针对纳入省级示范的储能项目给予3年的(按200元、180元、170元/千瓦·年退坡)容量补贴。

需求响应补贴方面,重庆两江区提出针对用户侧储能项目,根据项目实施前后用户企业用电尖峰负荷实际削减量给予补助。

除了上述补贴政策,多个省(区)还制订了储能参与电力辅助服务市场的调峰补偿标准。其中,宁夏给予的调峰补偿价格较高,示范项目调峰补偿0.8元/kWh;湖南、青海、新疆等地区给予的储能调峰补偿价格在0.5元/kWh左右;山东、河南、广西等地给予的储能调峰补偿价格在0.2-0.4元/kWh。

当然,“吃补贴”,并非长久之计。

山东、甘肃、广东等也在探索储能通过电力现货市场来获得收益。

2022年8月,山东省发展改革委、山东省能源局、国家能源局山东监管办公室联合印发的《关于促进我省新型储能示范项目健康发展的若干措施》明确,示范项目作为独立储能可参与电力现货市场。

2022年,甘肃把新型储能参与现货写入规则。2020年并网的中能布隆吉电站(60MW/240MWh)目前已参与到电力现货市场交易。

3月30日,广东省能源局、国家能源局南方监管局联合印发《广东省新型储能参与电力市场交易实施方案》,明确独立储能电站可作为独立主体参与电力中长期、现货和辅助服务市场交易。

资本青眼有加

在新型储能飞速增长的背景下,储能企业近期开始纷纷排队IPO。

7月5日,厦门海辰储能科技股份有限公司宣布完成C轮融资,融资总额超45亿元;6月30日,瑞浦兰钧能源股份有限公司向港交所提交上市申请;6月28日,双登集团股份有限公司创业板IPO申请获交易所受理;6月20日,北京海博思创科技股份有限公司在沪市科创板披露招股书申报稿……

储能资本市场保持高度活跃,上半年相关企业融资总额超过730亿元。

据统计,2022年至今,已经有30家左右非能源领域企业“跨界”储能行业,可见其热度之高。

以储能电池行业为例,目前的主流参与者大致可分为四类。

一是“新势力”。当前出现了一批主营业务专门是储能电池产业链相关产品制造的企业主体,“杀”入赛道,抢占先机。例如因湃电池、广州储能集团、海辰储能、楚能新能源、宝丰集团、盛虹动能等。

二是动力电池制造商。今年4月,特斯拉宣布在上海投资建设储能超级工厂。该工厂计划于2023年第三季度开工,2024年第二季度投产,初期规划年产商用储能电池1万台。紧接着,宁德时代在5月发布了全球首个零辅源光储融合解决方案,该系统搭载1.5万次循环寿命的电芯,实现光储同寿。同期,比亚迪发布了首款集成刀片电池的储能系统“比亚迪魔方”。相比传统储能系统,“比亚迪魔方”无模组、无PACK,直接集成到系统中,提升约98%的空间利用率,适用于工商业储能、电站级储能等应用场景。LG新能源计划从今年10月开始,扩大其密歇根电池厂的磷酸铁锂电池出货量,并首先考虑将其用于储能系统而非电动汽车,以增强自身在储能市场的竞争力。国轩高科、中创新航、蜂巢能源等国内锂电厂商也发布了应用于电力、工商业和家庭三大场景的储能电芯及产品。

三是光伏产品制造商。光伏企业正在大举涉足储能电池,加速纵向一体化布局。阳光电源储能系统、储能变流器全球出货量已连续7年在中国企业中位居第一;天合光能成功交付国内单体800MWh储能项目,并推出12000次循环的储能天合芯;协鑫集团年产36万吨磷酸铁锂储能材料项目在四川投产。

四是新型储能领域的“老玩家”。这些企业主要是较早入局储能后将储能转为主营业务的动力电池制造商,如鹏辉能源、南都电源、中天储能等。

不过,储能行业具有高度价格敏感性,成本是决定储能规模化发展的重要因素之一。

中国化学与物理电源行业协会储能应用分会秘书长刘勇认为,我国新型储能市场尚未形成稳定的收益模式。盈利水平低、成本疏导机制难始终是困扰新型储能发展的难题。

根据普华永道及储能领跑者联盟的测算,以电力现货市场发展较好的山东省为例,山东省五家独立储能电站若不考虑政策补贴和(新能源配储)容量租赁的收益,在当前利用现状下,距离静态的收益达成相距甚远。参照地方政府对光伏、风电行业的补贴政策,随着鼓励优惠政策的到期,在容量补偿上的预期收益将不断走低。

中国是全球最大的储能市场之一,也是储能发展最快的国家之一,中国的储能技术、产品、产能、人才等方面都已经走在世界前列。

遗憾的是,在这条路上,我们已经没有可以参考学习的对象了——不仅中国,全球储能行业都缺乏长期的大规模储能项目的运营和管理经验。

同时,不得不承认的是,储能行业的发展,确实离不开新能源行业的高速扩张。作为一个“倒逼”出来的新兴行业,储能自诞生之初就扮演着一个辅助者的角色。

因此,储能企业们共同面临的盈利问题,或许还需要从电力现货市场整体的角度出发,引导配建储能参与电力现货市场,发挥配建储能和新能源电站的整体联动作用,才能够实现新能源项目效益的最大化。