全球能源价格走势分析报告(2024年7月)

赵君陶

(中能传媒能源安全新战略研究院)

(来源:微信公众号“中能传媒研究院”)

核心提示

国际原油市场:7月,以色列和黎巴嫩真主党之间的对峙气氛愈发紧张、夏季原油需求强劲的预期、大西洋飓风“贝丽尔”对墨西哥湾沿岸炼油厂的潜在威胁等因素支撑油价走高。但是部分经济数据不及预期,美国原油库存降幅远超预期、美国通胀压力有所缓和、降息预期增强、全球网络技术性中断给市场带来恐慌、市场对需求前景的担忧加剧等诸多因素导致国际原油价格止涨反跌。截至7月30日,WTI、布伦特原油期货价格分别收于74.73美元/桶、78.63美元/桶,环比分别下降8.35%、9.00%。

国际天然气市场:7月,全球多地区高温天气持续,制冷需求持续处于高位,发电用气量大幅上涨。但由于天然气供应较为充足,且前期各国天然气库存较为充足,叠加欧洲可再生能源发电稳定,抑制了气电需求增长,全球天然气市场价格整体呈现下行态势。截至7月30日,美国Henry Hub天然气主力合约收于2.13美元/百万英热单位,月环比下降18.08%;TTF天然气期货主力合约收于34.361欧元/兆瓦时,月环比下降0.35%;普氏日韩LNG(JKM)期货价格收于12.475美元/百万英热单位,月环比下降1.27%。

国际煤炭市场:7月,持续高温天气推动电力需求飙升,各国港口和燃煤电厂库存充足,海运市场高卡煤供应有所收紧,市场存在耗煤需求增加的预期,南非运煤列车脱轨事故导致煤炭出口受限,诸多因素综合影响下,全球煤炭市场价格整体呈现小幅上调态势。截至7月30日,澳大利亚纽卡斯尔港煤炭期货价格报收于139.25美元/吨,月环比上涨4.35%;南非理查兹港煤炭期货价格报收于109.5美元/吨,月环比上涨2.82%;欧洲三港煤炭期货价格报收于116.4美元/吨,月环比上涨6.15%。

一、原油市场

(一)全球原油市场价格震荡下行

7月,国际原油价格整体呈现震荡下行态势。以色列和黎巴嫩真主党之间的对峙气氛愈发紧张、夏季原油需求强劲的预期、大西洋飓风“贝丽尔”对墨西哥湾沿岸炼油厂的潜在威胁等因素推动国际油价走高。但是部分经济数据不及预期,美国原油库存降幅远超预期、美国通胀压力有所缓和、降息预期增强、全球网络技术性中断给市场带来恐慌、市场对需求前景的担忧加剧等诸多因素导致国际原油价格止涨反跌。

7月初,以色列和黎巴嫩真主党之间的对峙气氛愈发紧张,中东局势不稳定性增强,市场对于其他产油国卷入这场地缘局势的担忧加剧,叠加美国原油库存骤降,降幅远超预期,以及飓风“贝丽尔”导致美国墨西哥湾沿岸的炼油厂和港口关闭,国际原油期货价格持续攀升。7月3日,WTI原油价格达到83.88美元/桶,单日涨幅1.29%;布伦特原油期货突破87美元/桶的关口,收于87.34美元/桶,单日涨幅1.28%,为5月以来的高点。

7月中旬,欧佩克在其发布的最新月度报告中维持了对今年和明年全球石油需求相对强劲增长的预测。具体来说,欧佩克预计今年全球石油需求将增加225万桶/日,明年将增加185万桶/日,这两个数据的预测与上个月预测持平。欧佩克称,未来几个月和2025年将出现石油供应短缺,预计今年第三季度对“欧佩克+”原油的需求将达到4360万桶/日,远高于该组织目前的产量。欧佩克认为,今年上半年主要经济体的经济增长势头保持强劲,还将今年全球经济增长预测从2.8%上调至2.9%,并表示由于经合组织(OECD)发达国家以外的增长势头强劲,经济增长预测还有上行潜力。

国际能源署则继续维持今明两年全球石油需求增长幅度将放缓的预测。7月11日,国际能源署最新发布的月报中显示,2024年第二季度全球石油需求同比增速放缓至71万桶/日,为一年多来最低的季度增速。国际能源署称,疫情后全球经济重启对石油的需求已告一段落,此外,受如电动汽车替代和新能源发展等多种因素影响,长期以来一直是石油需求驱动力的中国消费正在放缓,这将导致全球石油需求受限。未来,印度和巴西等其他新兴经济体的存在感将会凸显。国际能源署预测,2024年全年全球石油需求预期为1.031亿桶/日,较上年增加100万桶/日。

虽然国际机构对原油供需前景的预测并不一致,但市场看好夏季燃料需求前景,且随着美国通货膨胀缓解,增强了美联储降息的预期,推动WTI原油期货价格在80~82美元/桶之间徘徊。

7月下旬,尽管中东局势仍然紧张,但是市场对供应的担忧有所缓解,且美元走强进一步给市场带来压力,加之全球网络技术性中断给市场带来恐慌,市场对需求下降的担忧增强,一系列因素导致国际油价连续下跌,WTI原油期货价格跌至75美元/桶以下,布伦特原油期货跌破80美元/桶,为6月初以来最低。

截至7月30日,WTI、布伦特原油期货价格分别收于74.73美元/桶、78.63美元/桶,环比分别下降8.35%、9.00%,相较于2023年同期的81.8美元/桶、85.56美元/桶,分别下降8.64%、8.10%。

图1 WTI和布伦特原油价格走势

(二)国内原油生产增速加快,进口继续下降

6月,规上工业原油产量1795万吨,同比增长2.4%,增速比5月份加快1.8个百分点;日均产量59.8万吨。进口原油4645万吨,同比下降10.7%。1—6月,规上工业原油产量10705万吨,同比增长1.9%。进口原油27548万吨,同比下降2.3%。

金联创数据显示,今年1—6月,国内地炼汽油产量2162万吨,同比减少0.75%;柴油产量4141万吨,同比增长1.91%。期内,国内地炼汽油库存平均水平67万吨,同比增长1.5%;柴油平均库存水平124万吨,同比增长10.51%。这导致成品油价格,尤其是柴油价格相对疲软,在高成本的背景下无法有效为炼厂拉开利润空间,不少炼厂在上半年出现阶段性亏损。

(数据来源:国家统计局)

图2 全国石油市场价格变化情况

二、天然气市场

(一)全球天然气市场价格整体呈现小幅下行态势

7月,美国天然气价格延续下行走势。供应端,此前高涨的天然气价格促使EQT和切萨皮克能源公司等生产商停止减产,美国天然气日产量持续回升,总体维持在1000亿~1010亿立方英尺以上。需求端,7月以来美国多州气温持续升高,多数地区甚至迎来了创纪录的高温,制冷需求持续处于高位,发电用气量大幅上涨。出口方面,受飓风“贝丽尔”影响,Freeport LNG出口终端关停,叠加Sabine Pass、Cameron以及Calcasieu Pass出口终端设施维护,美国LNG出口量降至110亿立方英尺/日左右。库存方面,美国天然气库存增幅远不及市场预期,但仍高于过去五年同期均值,基本面较为宽松。美国能源信息署预计,截至2024年底美国天然气库存比五年平均水平(2019—2023)高出19%。上述诸多利空因素主导市场,推动美国天然气期货价格持续下跌,7月16日美国Henry Hub天然气期货价格收于2.05美元/百万英热单位,为5月以来最低值。7月下旬,在飓风“贝丽尔”过后Freeport LNG出口终端生产线陆续恢复,全美LNG加工量持续上升,叠加夏季最高温度将于8月初席卷美国多数地区的预期,7月22日Henry Hub天然气期货价格单日上涨4.69%。但随后几个交易日,受近期美国天然气产量增长以及库存增幅远超市场预期等多重利空因素的影响,Henry Hub天然气期货价格再次下跌。

截至7月30日,美国Henry Hub天然气主力合约收于2.13美元/百万英热单位,月环比下降18.08%,相较于2023年同期的2.63美元/百万英热单位,下降19.01%。

图3 美国Henry Hub天然气价格走势

7月,欧洲天然气价格呈现震荡态势。7月上旬,虽然挪威Oseberg气田发生计划外检修,Visund气田计划外检修时长有所延长,但挪威管道气进口量未受较大影响,且俄罗斯管道气进口量基本平稳,同时LNG进口量保持高位,供给较为充足。此外,欧洲地区气候较为温和,且风力表现持续走强,可再生能源发电稳定,抑制了气电需求增长,叠加库存总量较去年同期基本持平,利空因素主导市场,TTF天然气期货价格震荡下跌。7月10日,TTF天然气期货价格收于30.785欧元/兆瓦时,为5月中旬以来最低价格。7月中下旬,受挪威Karsto工厂检修、Freeport LNG项目重启时间远超市场预期、法国Montoir LNG终端维护时间延长、澳大利亚 Ichthys LNG出口工厂停运等多重利空因素影响,TTF天然气期货价格小幅震荡上涨。

截至7月30日,TTF天然气期货主力合约收于34.361欧元/兆瓦时,月环比下降0.35%,相较2023年同期的28.365欧元/兆瓦时,上涨21.14%。

图4 欧洲TTF天然气价格走势

7月,东北亚天然气价格整体呈现下行态势。虽然受持续的高温炎热天气影响,主要消费国制冷需求旺盛,亚太地区涌现出较为强烈的采买意愿,但由于前期东北亚主要消费国库存较为充足,且市场上LNG供应较为充足,以及LNG的经济性与管道气相比明显偏弱,叠加欧洲天然气价格震荡下行,诸多利空因素推动东北亚LNG价格跟随欧洲市场走势震荡下跌。

7月中旬,国际能源署发布的《天然气市场季度报告》称,2024年上半年,全球天然气需求增速远超历史平均水平。预计2024年全年,天然气需求将增长2.5%,这一需求增长主要由工业用气量提升驱动,主要得益于亚洲市场的快速增长。尽管天然气需求增长势头强劲,但其需求前景仍存在不确定性。地缘政治动荡是当前天然气市场面临的最大风险。今年以来,红海的LNG贸易几乎陷入停滞,同时俄罗斯加大对乌克兰能源基础设施的攻击,包括地下天然气储存设施。

7月29日,普氏日韩LNG(JKM)期货价格大幅上涨至12.445美元/百万英热单位,日内最高涨幅高达4%。究其原因,一是澳大利亚Ichthys LNG工厂一条产线因故障停工;二是以色列对黎巴嫩地区进行空袭导致中东紧张局势升级。截至7月30日,普氏日韩LNG(JKM)期货价格收于12.475美元/百万英热单位,月环比下降1.27%,相较2023年同期的10.92美元/百万英热单位,上涨14.24%。

图5 普氏日韩LNG(JKM)价格走势

(二)国内天然气生产增速加快,进口增速放缓

6月,规上工业天然气产量202亿立方米,同比增长9.6%,增速比5月份加快3.3个百分点;日均产量6.7亿立方米。进口天然气1043万吨,同比增长0.9%。1—6月,规上工业天然气产量1236亿立方米,同比增长6.0%。进口天然气6465万吨,同比增长14.3%。

据国家发展改革委数据,2024年6月,全国天然气表观消费量344亿立方米,同比增长6.9%。1—6月,全国天然气表观消费量2137.5亿立方米,同比增长10.1%。

今年以来,国际天然气市场价格处于低位,全球天然气市场供需较为宽松。国家能源局官网发布的《中国天然气发展报告(2024)》预计,下半年全球天然气市场供需延续宽松态势,但仍面临地缘冲突、制裁与反制裁、极端天气等诸多不确定性;国内宏观经济持续回升向好,天然气需求较快增长。

(数据来源:国家统计局)

图6 全国天然气市场价格变化情况

三、煤炭市场

(一)全球煤炭市场价格整体小幅上调

7月上旬,尽管亚太地区气温高于季节性平均水平,但经过前期大量采购,各国港口和燃煤电厂库存充足,需求整体疲软,澳大利亚纽卡斯尔煤炭期货价格整体呈现震荡下行态势,价格在132~136美元/吨之间震荡。与此同时,作为南非煤炭的主要进口国,印度国内煤炭供应已经出现过剩,市场仍缺乏需求侧支撑,南非煤炭价格承压。但是南非当地铁路面临计划检修,届时煤炭供应存在不确定性,对市场情绪有所支撑,南非理查兹港煤炭期货价格在102~107美元/吨之间震荡。与之相反,由于天然气库存增加且天然气价格下行,以及可再生能源发电量增长抑制煤炭需要,欧洲煤炭期货价格整体呈现下行态势。7月10日,欧洲三港煤炭期货价格跌至101.5美元/吨,为今年2月底以来最低值。

7月中下旬,受高温天气影响,亚太地区终端用户采购稳步增加,叠加海运市场高卡煤供应有所收紧,推动澳大利亚纽卡斯尔港煤炭期货价格持续上调。7月29日,纽卡斯尔煤炭期货价格突破140美元/吨的水平,创下7周最高水平。受南非运煤列车脱轨事故影响,南非主要煤炭出口港铁路煤炭调入量受限,叠加印度询货积极性有所增加,支撑南非理查兹港动力煤价格小幅上探。受天然气市场波动影响,市场存在耗煤需求增加的预期,同时贸易商在现货市场的补空需求推高了欧洲煤炭市场价格,欧洲三港煤炭期货价格上行至116美元/吨以上。

截至7月30日,澳大利亚纽卡斯尔港煤炭期货价格报收于139.25美元/吨,月环比上涨4.35%,相较2023年同期的137.3美元/吨,上涨1.42%;南非理查兹港煤炭期货价格报收于109.5美元/吨,月环比上涨2.82%,相较2023年同期的103美元/吨,上涨6.31%;欧洲三港煤炭期货价格报收于116.4美元/吨,月环比上涨6.15%,相较2023年同期的106美元/吨,上涨9.81%。

图7 国际煤炭期货价格走势

国际能源署最新发布的《全球煤炭年中更新报告》(Coal Mid-year Update)显示,2024年前6个月,全球煤炭消费量预计增长1.0%,达到43.08亿吨。预计全年将达到87.37亿吨,同比增长0.4%。预计2025年全球煤炭需求量在连续四年增长后可能将进入趋势逆转期,但煤炭消费总量基本保持稳定,较2024年只小幅下降0.3%至87.14亿吨。国际能源署指出,中国占全球煤炭消费量的一半以上,今年中国的水电发电量已从去年的异常低水平回升,再加上太阳能发电和风能发电的持续快速发展,今年煤炭使用量的增长显著减缓。然而,由于中国今年的电力需求将再次大幅增长(预计增长6.5%),因此中国的煤炭消耗量不太可能下降。报告指出,今年上半年,由于水电发电量较低以及极端热浪和强劲的经济增长导致电力需求大幅增加,印度煤炭消费量急剧上升。随着印度气候条件恢复到季节平均水平,煤炭需求增长预计将在今年下半年放缓。报告称,归因于发电领域的减排努力,继2023年下降25%以上之后,预计今年欧盟煤炭发电量将再次下降近乎相同的幅度。此外,近年来美国的煤炭使用量也大幅下降,但今年电力需求的增加以及煤炭向天然气转换的减少,可能会导致这一趋势放缓。报告补充道,日本和韩国继续减少对煤炭的依赖,尽管速度比欧洲的慢。

据俄罗斯库兹巴斯煤炭工业部门发布的统计数据,2024年1—6月,俄罗斯库兹巴斯盆地地区煤炭产量累计为1.028亿吨,比上年同期减少600万吨,同比下降5.5%。据俄罗斯分析机构CCA Analytics发布的信息,2024年1—6月,俄罗斯煤炭出口总量下降至9900万吨,比去年同期减少960万吨,同比下降8.8%。由于受西方国家制裁、铁路公司提高运费、恢复出口关税以及在俄罗斯东部地区铁路运输能力有限的情况下取消煤炭优先运输地位等多种负面因素影响,库兹巴斯地区煤矿,无论是露天矿还是井工矿,都出现了停产的趋势,预计2024年俄罗斯煤炭产量和出口量都可能减少。

美国能源信息署数据显示,2024年5月,美国煤炭产量为3679.6万短吨,同比下降23.7%,环比增长11.3%。1—5月,美国煤炭产量累计为1.96亿短吨(合1.78亿吨),比上年同期下降19.5%。美国商务部发布的数据显示,2024年5月,美国煤炭出口为894万短吨(合811万吨),环比增长约30%,同比增长6.0%。今年前5个月,美国煤炭出口总量大约为4260万短吨(约为3860万吨),比去年同期增长4.6%。与此同时,美国动力煤出口量大幅增长。5月美国动力煤出口量从去年同期的391万短吨增至453万短吨(合411万吨),同比增长15.9%,是自今年2月份以来首次出现的同比增长,也创下了2023年12月以来的动力煤出口月度最高水平。

印度煤炭部数据显示,2024年6月,印度煤炭总产量(包括褐煤)为8869万吨,同比增长14.9%;不含褐煤的硬煤总产量为8471万吨,同比增长10.15%。2024年1—6月,印度全国煤炭总产量(包括褐煤)累计为5.854亿吨,比上年同期增长10.3%。据印度商工部发布的最新商品进出口统计数据,2024年1—5月,印度煤炭进口量累计为11200.58万吨,比上年同期增长12.3%。其中,5月份印度煤炭进口量为2503.44万吨,同比下降10.3%,环比增长10.9%。今年4月中旬至6月期间,印度大部分地区持续的热浪,激发了煤炭需求。2024年上半年,印度动力煤进口量增长至9500多万吨,同比增长13%。

南非海关统计数据显示,2024年5月,南非煤炭出口量为607.29万吨,同比减少2.5%,环比下降2.1%。2024年1—5月,南非煤炭出口量累计为2986.82万吨,比上年同期下降3.5%。南非煤炭出口下降,主要是由于5月中旬南非铁路火车出轨事故导致出口供应受阻。

印度尼西亚国家统计局数据显示,2024年5月份煤炭出口量为4626.51万吨,同比增长6.6%,环比上升3.9%。2024年1—5月,印尼煤炭出口量累计为22184.33万吨,比上年同期增加994.37万吨,同比增长4.7%。根据Argus基于海关的数据计算,如果未来7个月仍保持目前每月4437万吨的出口运行速度,今年全年印尼的出口煤炭可能达到5.3259亿吨,而去年印尼煤炭出口量为5.211亿吨。

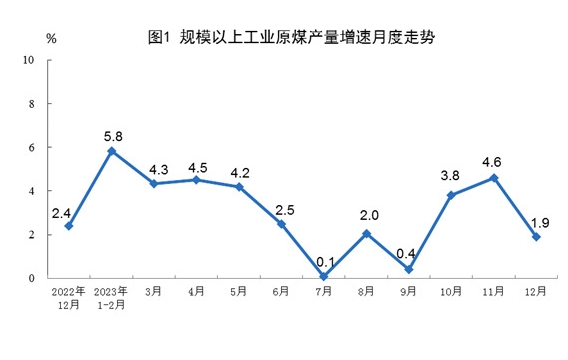

(二)国内煤炭生产增速由负转正,进口保持较快增长

6月,规上工业原煤产量4.1亿吨,同比增长3.6%,增速由负转正,5月份为下降0.8%;日均产量1351.3万吨。进口煤炭4460万吨,同比增长11.9%。1—6月,规上工业原煤产量22.7亿吨,同比下降1.7%。进口煤炭2.5亿吨,同比增长12.5%。

(数据来源:国家统计局)

图8 全国煤炭市场价格变化情况